L’arrivée des paiements électroniques a profondément transformé la façon dont particuliers et entreprises gèrent leurs transactions au quotidien. Parmi les solutions à la fois pratiques et sûres, le compte echeck s’impose comme une alternative fiable au chèque papier traditionnel. Grâce à ce type de compte, il est possible d’effectuer des paiements en ligne, de recevoir des fonds ou encore de superviser diverses opérations financières directement depuis un espace sécurisé. Pour profiter pleinement des avantages du chèque électronique, il convient de bien comprendre comment ouvrir puis gérer efficacement ce compte innovant.

À quoi sert un compte echeck ?

Un compte echeck permet de simplifier la gestion des paiements électroniques tout en offrant l’équivalent numérique d’un carnet de chèques classique. Cette évolution digitale facilite la vie de celles et ceux qui souhaitent envoyer ou recevoir de l’argent sans dépendre du papier ni subir les délais postaux. En optant pour cette solution, on accède à ses finances en temps réel depuis n’importe quel appareil connecté, que ce soit pour régler une facture ou réaliser un transfert de fonds entre comptes bancaires.

Le développement du paiement en ligne rend l’echeck particulièrement attractif, notamment grâce à son intégration aisée sur différentes plateformes de commerce électronique. Que ce soit dans le cadre professionnel ou pour des achats personnels, cette méthode optimise la rapidité de chaque transaction, tout en assurant une parfaite traçabilité des mouvements financiers.

Quels sont les prérequis pour ouvrir un compte echeck ?

Avant de procéder à la création de compte echeck, il faut rassembler certains documents essentiels afin d’assurer la fiabilité et la légalité du processus. Une pièce d’identité valide ainsi qu’un accès à un compte bancaire classique figurent parmi les conditions incontournables. La vérification de ces éléments offre une sécurité des paiements dès l’ouverture du compte, limitant ainsi les risques de fraude ou d’erreur lors de la saisie des coordonnées bancaires. Afin de découvrir comment ces services se développent dans le secteur des jeux en ligne, il peut être intéressant de s’informer sur les opérateurs de jeux d’argent numériques echeck.

En complément, la plupart des prestataires exigent une adresse email active et parfois un justificatif de domicile récent. Ces mesures renforcent la sécurité et rendent la méthode de dépôt par chèque électronique accessible uniquement aux titulaires authentifiés du compte.

Tableau récapitulatif des documents requis

| Document | Obligatoire | Description |

| Pièce d’identité | Oui | Carte d’identité, passeport ou permis de conduire valide |

| Compte bancaire | Oui | Accès à un compte bancaire actif pour les transactions |

| Adresse email | Oui | Email valide pour les notifications et validations |

| Justificatif de domicile | Parfois | Document récent (facture, quittance) de moins de 3 mois |

| Numéro de téléphone | Parfois | Pour la double authentification et notifications SMS |

Comment créer et activer un compte echeck ?

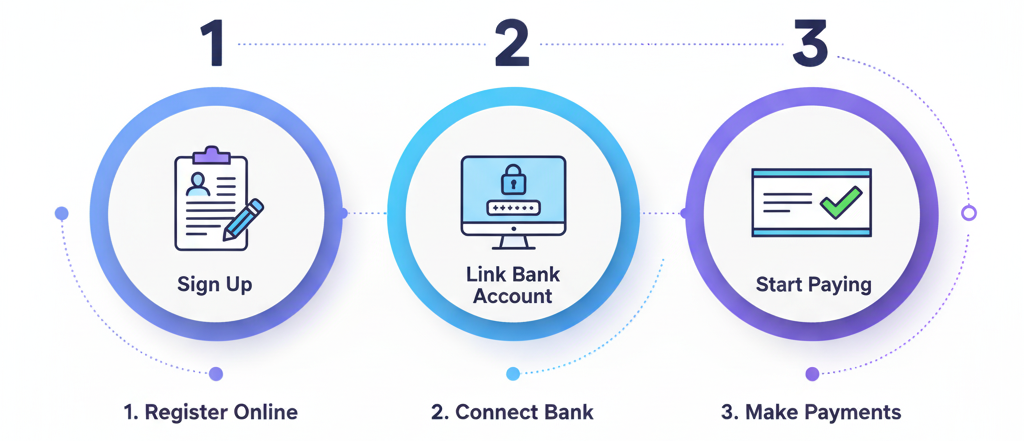

La création d’un compte echeck se fait généralement en quelques minutes. Il suffit de choisir une plateforme adaptée, puis de remplir un formulaire d’inscription avec ses informations personnelles et bancaires. Chaque champ doit être complété soigneusement, car une erreur pourrait retarder la vérification ou empêcher l’accès au service.

L’étape suivante consiste souvent à valider son identité via un code envoyé par SMS ou email, voire à téléverser des justificatifs. Cette procédure garantit que seul le propriétaire légitime du compte bancaire lié pourra effectuer des opérations sur le réseau ach, véritable pilier du paiement électronique sécurisé.

Quelles démarches suivre pour réaliser votre premier paiement par echeck ?

La procédure pour le paiement d’echeck relève d’un jeu d’enfant, comme l’atteste ces explications

Configurer le profil utilisateur

Dès l’activation du compte echeck, la configuration du profil utilisateur est essentielle. Cela implique de paramétrer les notifications, de personnaliser les options de sécurité des paiements – telles que la double authentification – et de saisir les données bancaires nécessaires à l’émission du premier chèque électronique. Grâce à ces réglages, chaque transfert de fonds bénéficie d’un suivi précis et sécurisé.

Les paramètres de gestion permettent aussi d’automatiser certaines tâches récurrentes, comme les rappels de paiement ou la consultation de l’historique des transactions. Cette approche facilite considérablement le suivi du solde et la planification des différentes méthodes de dépôt.

Émettre un chèque électronique

L’émission d’un paiement électronique via un compte echeck se réalise en toute simplicité. Après avoir indiqué le montant et le destinataire, une vérification finale évite toute confusion liée à l’identifiant ou au numéro de compte bancaire bénéficiaire. Une fois validée, la demande transite rapidement via le réseau ach, reconnu pour sa fiabilité et sa rapidité.

Certaines plateformes proposent même une confirmation par notification ou email, résumant la transaction. Cette fonctionnalité rassure les utilisateurs, surtout lorsqu’ils effectuent leur premier paiement en ligne par echeck.

Comment optimiser la gestion quotidienne de son compte echeck ?

L’optimisation de l’utilisation d’un compte echeck dépend de 2 facteurs clés :

Mise à jour des informations bancaires

La gestion optimale d’un compte echeck passe par la mise à jour régulière des coordonnées bancaires et des informations personnelles. Un changement de banque ou d’adresse peut impacter le bon déroulement des transferts de fonds. Anticiper ces modifications permet d’éviter les erreurs lors de l’envoi ou du retrait d’un paiement électronique.

Le tableau de bord intégré fournit une vision claire des actions à entreprendre, signalant si des informations manquent ou sont obsolètes, ce qui renforce la sécurité des paiements.

Suivi des transactions et rapports financiers

Surveiller ses transactions à l’aide de rapports automatiques permet de repérer immédiatement toute activité inhabituelle, contribuant ainsi à renforcer la sécurité des paiements. Les relevés téléchargeables facilitent également la gestion comptable, tant pour les particuliers que pour les professionnels utilisant le chèque électronique.

L’historique détaillé constitue une preuve irréfutable pour chaque paiement en ligne réalisé, réduisant ainsi les litiges ou contestations possibles liés à un transfert.

Renforcer la sécurité des paiements

Pour limiter les risques de fraude, il est conseillé d’adopter de bonnes pratiques : choisir des mots de passe complexes, restreindre le partage des accès et surveiller régulièrement les alertes de la plateforme. De nombreux utilisateurs optent aussi pour la validation en deux étapes ou l’utilisation de codes temporaires à usage unique.

Ces outils renforcent non seulement la confidentialité, mais protègent aussi chaque méthode de dépôt, en particulier lors de transactions importantes via le réseau ach ou lors de paiements en ligne conséquents.

Tableau des bonnes pratiques de sécurité

| Mesure de sécurité | Niveau d’importance | Conseil pratique |

| Mot de passe complexe | Critique | Minimum 12 caractères avec majuscules, chiffres et symboles |

| Double authentification | Critique | Activer systématiquement la validation en 2 étapes |

| Surveillance des alertes | Important | Vérifier quotidiennement les notifications de transaction |

| Mise à jour régulière | Important | Actualiser les informations dès tout changement |

| Codes temporaires | Recommandé | Utiliser pour les transactions importantes |

| Partage restreint | Critique | Ne jamais communiquer ses identifiants |

Quels avantages et usages spécifiques distinguent le compte echeck ?

Souscrire à un compte echeck, c’est choisir une alternative flexible au chèque papier traditionnel et diversifier ses modes de paiement en ligne. Ce système offre une autonomie totale dans la gestion des flux financiers, autant pour effectuer que pour recevoir des paiements en toutes circonstances.

Il séduit particulièrement les professionnels recherchant un suivi rigoureux, mais attire aussi de nombreux particuliers grâce à sa simplicité d’utilisation et à sa compatibilité avec une multitude de plateformes numériques.

Les avantages clés du compte echeck

- Transfert de fonds immédiat et sécurisé – Transactions rapides avec protection maximale

- Plafonds personnalisables selon les besoins – Adaptabilité à votre volume d’activité

- Intégration fluide avec les outils comptables modernes – Compatibilité optimale

- Archivage numérique des transactions accessible en permanence – Historique complet

- Réduction significative des frais comparé au traitement des chèques papier – Économies réelles

Tableau comparatif : Echeck vs Chèque traditionnel

| Critère | Echeck | Chèque papier |

| Rapidité | Instantané à 24h | 3 à 7 jours |

| Frais | Faibles à nuls | Frais d’impression et envoi |

| Sécurité | Cryptage et authentification | Risque de perte ou vol |

| Accessibilité | 24h/24 depuis partout | Horaires bancaires |

| Traçabilité | Automatique et détaillée | Manuelle |

| Impact écologique | Zéro papier | Consommation de papier |

| Gestion | Interface numérique | Carnet physique |

Gestion proactive et évolutive du compte echeck

Modifier les préférences de notification, ajouter des bénéficiaires, ajuster les plafonds ou adapter les modalités de dépôt : chaque fonction dédiée au chèque électronique répond aux exigences actuelles de mobilité et de réactivité. Tout cela favorise une gestion proactive, capable d’évoluer avec l’activité de l’utilisateur, tout en préservant un haut niveau de sécurité des paiements.

Ce panorama met en avant les possibilités concrètes offertes à toute personne prête à adopter une gestion 100 % digitale grâce au compte echeck, que ce soit dans un contexte individuel ou professionnel.

Points clés à retenir

| Aspect | Essentiel à savoir |

| Ouverture | Processus rapide avec documents d’identité et compte bancaire |

| Sécurité | Double authentification et mots de passe robustes indispensables |

| Utilisation | Simple et intuitive pour émettre et recevoir des paiements |

| Gestion | Suivi en temps réel et historique complet des transactions |

| Avantages | Rapidité, économies et traçabilité optimale |